2022. 11. 23.

A kriptovaluta-szektort megrázkódtató FTX-csőd miatt alapvető dolgokat kell átgondolni a piacon. Az egyik irányzat szerint teljesen ki kéne küszöbölni a centralizált kriptovaluta-tőzsdéket, és helyettük igazi, a blokkláncon lakó decentralizált kereskedési platformokat kellene bevezetni. De mi a különbség?

Az FTX tőzsde bedőlése még sokáig fogja foglalkoztatni a világot. Nem is annyira a kár nagysága – legalább kilencmilliárd dollár, vagy a károsultak száma (legalább egymillió befektető) – miatt. Hanem azért, mert olyan mélyreható koncepcionális, strukturális, intézményi kérdéseket vet fel, amilyenekre eddig alig volt példa a szektor rövid történetében. Az FTX-csőd után keletkezett előremutató reakciók között van két nagy irányzat.

Az egyiknél arra a kérdésre keresik a választ a szereplők, hogy hogyan lehet a centralizált kriptotőzsdék (centralized exchanges, CEX-ek) és más centralizált intézmények (vállalatok, hedge fundok, befektetési alapok stb.) működését úgy megjavítani, hogy a kriptós befektetők bizalma visszatérjen. Hogy hasonló esetek többé ne forduljanak elő, mint az FTX-é. Ennek egyik eszköze lehet a Proof-of-Reserves típusú auditok készítése, amelyekről előző cikkünkben írtunk.

Jöjjön el az igazi blokklánc kora

A másiknál azt mondják, hogy a centralizált alkalmazások – amelyek a hagyományos pénzügyi rendszert uralják – teljesen leszerepeltek, reménytelenek. Dobjuk hát ki ezeket, és használjunk végre decentralizált, azaz valódi blokklánc-alapú, igazi kriptovaluta-technológiát alkalmazó megoldásokat. A CEX-ek helyett jöjjenek tehát a DEX-ek, azaz a decentralizált tőzsdék (decentralized exchanges), pénzváltók, kereskedési platformok, hitelezők, összefoglaló nevükön a DeFi (decentralizált pénzügyi) alkalmazások.

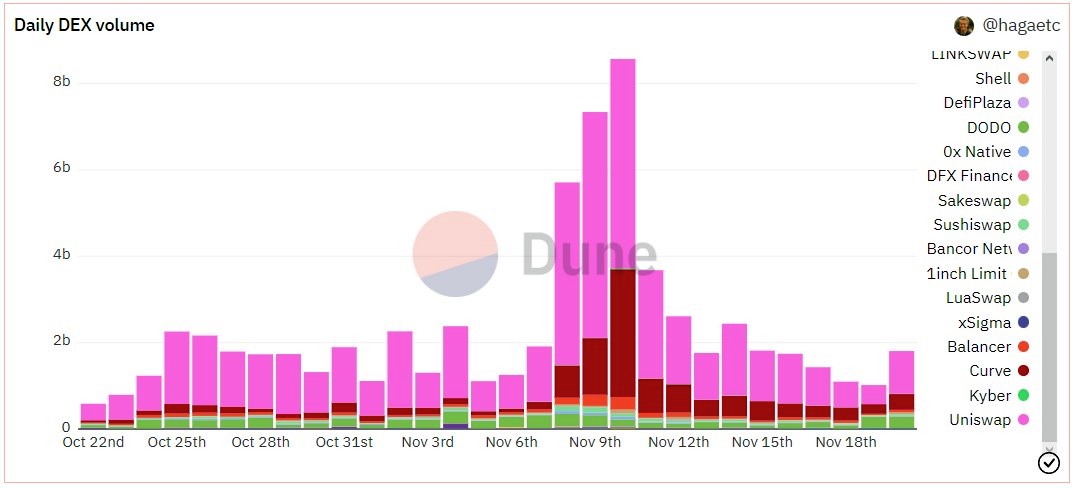

A második megközelítésnek nyomatékot ad, hogy az FTX kriptotőzsde összeomlása, aminek nagy része november 8-10. között zajlott le, ideiglenesen három-négyszeresére növelte a decentralizált kereskedési platformok napi forgalmát. (Az Dune.com szerint napi 12 milliárd, a DefiLlama módszertana szerint hozzávetőleg nyolcmilliárd dollárra.)

Miután ugyanis megrendült a bizalom a centralizált intézményekben, a befektetők egy része a decentralizált megoldásokat kereste kriptovalutái átváltásához. Sokan nem is merték a CEX-eket igénybe venni, sorozatban terjedtek ugyanis a pletykák, hogy melyik kriptotőzsde fog legközelebb csődbe menni. (Hasonlóan, mint ahogy a 2008-as Lehman Brothers-krach idején arról, hogy melyik nagybanknak van vége.)

Mire nem teheti rá a mancsát egy cég?

De mi is a fő különbség a centralizált és a decentralizált kriptodeviza-kereskedés között? A sokféle eltérés közül most a legfontosabb, hogy a centralizált kriptotőzsdéknél, vállalkozásoknál az adott intézmény letéti őrzésbe veszi az ügyfél kriptóját (custodian). Így ezek átkerülnek az ő számlájára, és ha rosszindulatú, a sajátjaként is rendelkezhet vele. Ezt láttuk az FTX-nél, de számos hagyományos pénzügyi vállalkozásnál is, például magyarországi brókercég-csődök sorozatánál. Ez valójában eredetileg a hagyományos pénzügyi rendszer, a TradFi egyik betegsége, amit ott szabályozással és ellenőrzéssel igyekeznek orvosolni.

A DeFi-ben, például a DEX-eknél, kriptovaluta-hitelezőknél stb. viszont az értékek feletti rendelkezés az ügyfélnél marad, nem bizományosi rendszer van (non-custodian). Az én számlámon van az ether, amikor megnyitom például az Uniswap váltó oldalát. Akkor is a számlámra jön az ellenérték, amikor átváltottam például UNI tokenre (az Uniswap saját érméje).

Csak én változtathatok ezen, mert én őrzöm a kriptovalutám titkos kulcsát, és a szabályok pontosan le vannak fektetve a blokkláncon futó okosszerződésekben. Tehát én vagyok saját magam letétkezelője, én vagyok felelős a saját értékeimért (self-custody). Nem fordulhat elő, hogy egy CEX ráteszi a kezét, és másra használja, mint amire kellett volna, ahogy az FTX-nél.

A DEX-ek előnye, hogy sokféle van belőlük, és kínálatuk általában szélesebb, mint a CEX-eké. Sok kisebb kapitalizációjú kriptovaluta el sem érhető másutt. Még származékos műveletekre szakosodott, komplett derivatív tőzsdéket is programoztak okosszerződésekből.

A DEX-ek korlátai és kockázatai

Azért arra még várni kell, hogy CEX-ekre egyáltalán ne legyen szükség, és csak DEX-ekkel meg lehessen oldani a kriptók kereskedését. A DeFi egyik, bár hosszabb távon remélhetőleg mérsékelhető kockázata a hackertámadás. (Ezekről itt írtunk bővebben.)

Másrészt a DEX-ekről nincsen közvetlen átjárás a hagyományos pénzügyi rendszerbe, vagyis nem tudunk például ether eladásáért kapott dollárt utalni a bankszámlánkra. Így egyelőre, ha csak rövid időre is, igénybe kell vennünk egy CEX közreműködését, ha hagyományos, fiat pénzre van szükségünk. De lehet, hogy erre idővel lesz megoldás. (Léteznek még olyan peer-to-peer kereskedési rendszerek is, amelyek csak a vevőket és eladókat hozzák össze, mint egy internetes piactér. Például LocalBitcoins, Binance P2P, HodlHodl stb.)

A DEX-ek inkább haladóbbaknak valók, bonyolultabbak, mint a hagyományos tőzsdéken megszokott ajánlati könyves megoldások, sokszor kényelmetlen a használatuk. A DEX-ek árfolyamait alapvetően automatikus, robotizált árjegyző rendszerek, az AMM-ek alakítják ki a kereslet és kínálat alapján. Általában jól működnek, de volt már példa a manipulálásukra, amint például nemrég a Mango Markets nevű DEX esete is mutatta.

Egy klasszikus DEX

A hagyományos tőzsdéken az ajánlati könyvben gyűlnek a vételi és eladási ajánlatok, míg a vevők és eladók egymásra nem találnak. (Amit árjegyzők segítenek.) A DEX-eken viszont a befektetők lényegében egy robottal, egy okosszerződés-rendszerrel kötnek üzletet. De mivel a robotoknak alapesetben nincs pénzük, más befektetők kölcsönöznek nekik. Mint likviditás-biztosítók (liquidity provider) likviditás-tartályokba (liquidity pool-okba) teszik a tőkéjüket. Ezért cserébe részesülnek a brókerjutalékoknak megfeleltethető váltási költségekből (fees). Ez néha egész szép hozamot ad, de a kockázatok is jelentősek.

Tehát az árjegyző itt egy robot, amely azonban emberi befektetők pénzét használja. Így működik a DEX-ek klasszikusa és piacvezetője, az unikornis-logójú Uniswap, amely tavasszal elérte teljes fennállásának ideje alatt az ezermilliárd (egybillió) dolláros forgalmat. Sok más DEX is ezt a modellt másolja, kisebb-nagyobb változtatásokkal.

Amikor te lehetsz a bank

Egy érdekes és felkapott decentralizált kereskedési platform a GMX. Különböző statisztikák szerint a kisbefektetők 70-90 százaléka is veszít a származékos spekulációin, miközben a másik oldalon valaki nyilván nyer. (Mint a rulettnél a bank.) Az üzletek másik oldalán levő, hosszú távon nyerő profik a hagyományos pénzügyi világban leggyakrabban brókercégek, befektetési bankok, hedge fund-ok.

A GMX-nél viszont te, mint kisbefektető, magad lehetsz hosszabb távon a nyerő oldalon. Egy GLP nevű érme vásárlásával egyrészt egy vegyes (főleg bitcoinból, etherből és dollárhoz kötött stabil érmékből) álló kriptovaluta-portfólió tulajdonosa leszel. Azután ezzel a portfólióval hitelezik a nagy kockázatot vállaló származékos piaci befektetőket. Amit ezek a kereskedők elveszítenek, azt a GLP-tulajdonosok nyerik meg, és fordítva. (Ráadásul a kereskedési jutalékokból is részesednek.)

De nyilván nem veszélytelen vállalkozás ez sem, sőt. Bár a hosszú távú statisztikák szerint a bank nyer, itt is vannak rövid vagy középtávú kilengések, amikor a szerencsevadászoknak áll a zászló. Ekkor a tőkét adó GLP-befektetők buknak. A protokoll egy másik kockázata, hogy működtetői elvileg belenyúlhatnak a rendszerbe, és a befektetők kárára változtathatnak meg paramétereket, vehetnek ki forrásokat. Ennek a kockázatnak az enyhítésére egy „időzárat” (timelock) használnak.

Szerző: DeFizz